На многих предприятиях сотрудников направляют в командировки для выполнения служебных обязанностей. В первую очередь бухгалтеру необходимо оформить приказ на командировку, а также выписать командировочное удостоверение работнику.

В конфигурации 1С:Бухгалтерия предприятия, редакция 3.0 ограниченный функционал блока расчета заработной платы и кадровые документы, такие как «Приказ на командировку» и «Командировочное удостоверение» в ней отсутствуют.Перейдем к вопросу оплаты командировочных расходов.

На протяжении всей командировки за работником сохраняется место работы, а также ему полагается начисление, рассчитанное исходя из среднего заработка. Все расходы, которые связаны со служебной командировкой подлежат возмещению.

Рассмотрим пример

Сотрудник ООО "Конфетпром" Иванов А.А. был отправлен в командировку с 23 по 25 ноября 2020 года. Согласно утвержденным правилам суточные в организации выплачиваются в размере 700 руб./сут.

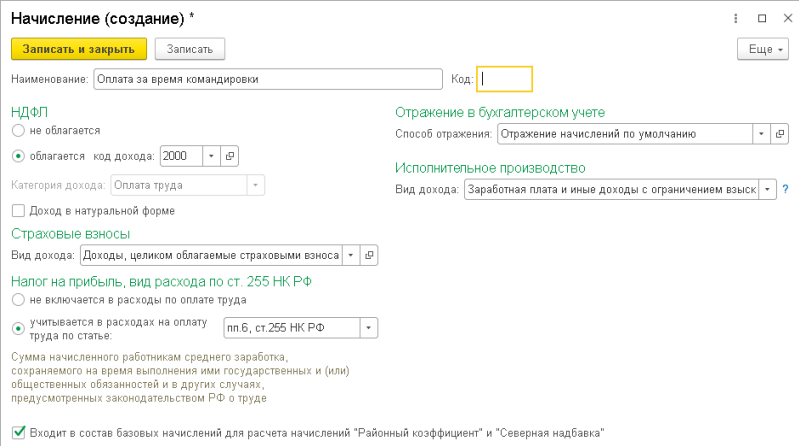

Чтобы оплатить время пребывания сотрудника в командировке пользователю нужно сначала создать новый вид начисления. В меню «Зарплата и кадры — Настройки зарплаты — Расчет зарплаты» открываем справочник «Начисления» и нажимаем кнопку «Создать».

Заполняем и настраиваем поля:

*наименование - Оплата за время командировки;

*НДФЛ – активируем флажок «облагается» и указываем код дохода 2000;

*флажок «Доход в натуральной форме» следует установить, если начисление не будет выплачиваться сотрудникам на руки;

*страховые взносы — выбираем вид дохода «Доходы, целиком облагаемые страховыми взносами»;

*налог на прибыль — активируем флажок «учитывается в расходах на оплату труда» и выбираем статью пп.6, ст.255 НК РФ;

*отражение в бухгалтерском учете — указываем способ отражения начисления, согласно которому будут сформированы соответствующие проводки;

*исполнительное производство — в этом поле следует указывать вид доходов для целей производство в соответствии с ФЗ от 02.10.2007 г. No 229-ФЗ.

*флажок «Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» не активируем.

В связи с ограниченностью функциональности блока заработной платы в данной конфигурации не поддерживается автоматический расчет оплаты командировки. Пользователю необходимо самостоятельно рассчитать сумму начисления за время пребывания сотрудника в командировке.

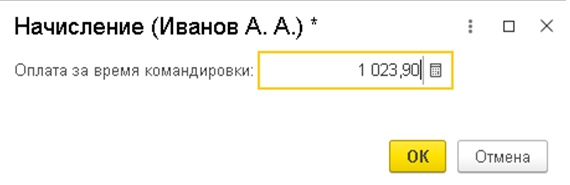

В нашем примере за 3 дня нахождения в командировке сотруднику полагается оплата в размере 1023,90 рублей.

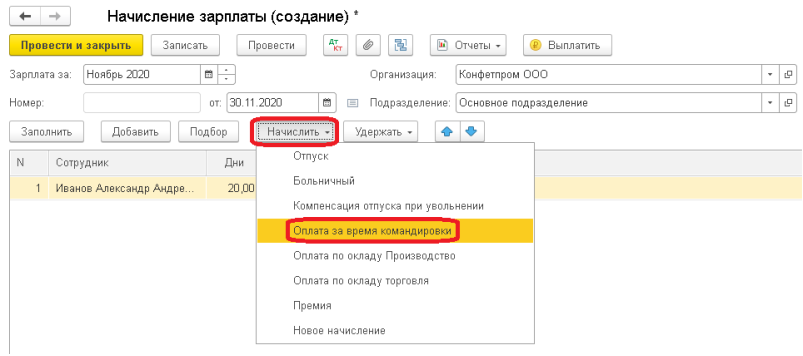

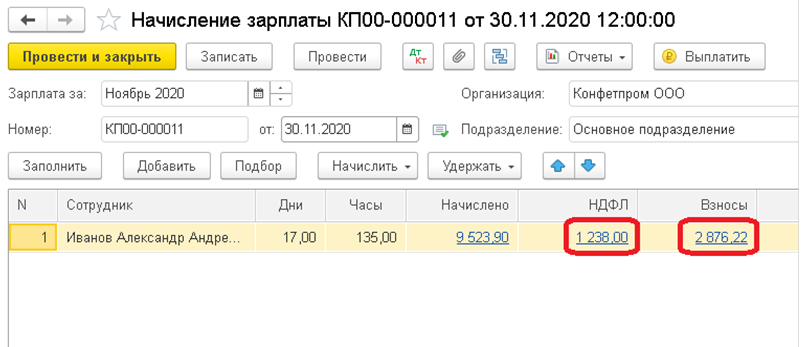

Следующим шагом будет отражение начисления оплаты командировки. Для этого воспользуемся документом «Начисление зарплаты» в меню «Зарплата и кадры». При помощи кнопки «добавить» или «подбор» выбираем сотрудника и нажимаем «Начислить — Оплата за время командировки».

В открывшемся окне указываем ранее посчитанную сумму оплаты командировки.

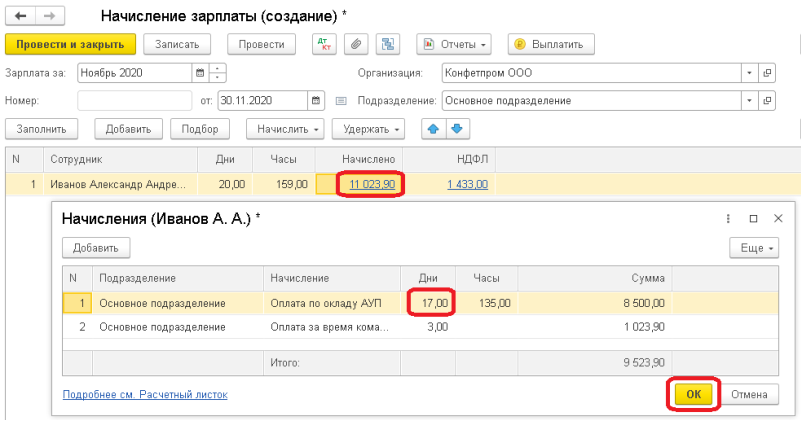

Следует учесть, что при расчете оплаты по окладу дни/часы нахождения сотрудника в командировке автоматически не учитываются. Следовательно необходимо скорректировать количество оплачиваемых дней по окладу. Для этого по данному сотруднику нажимаем на ссылку в колонке «Начислено» и в расшифровке сумм начислений производим корректировку дней/часов .

НДФЛ и страховые взносы с оплаты за время командировки рассчитываются автоматически. Суммы налогов можно посмотреть, нажав на соответствующие ссылки.

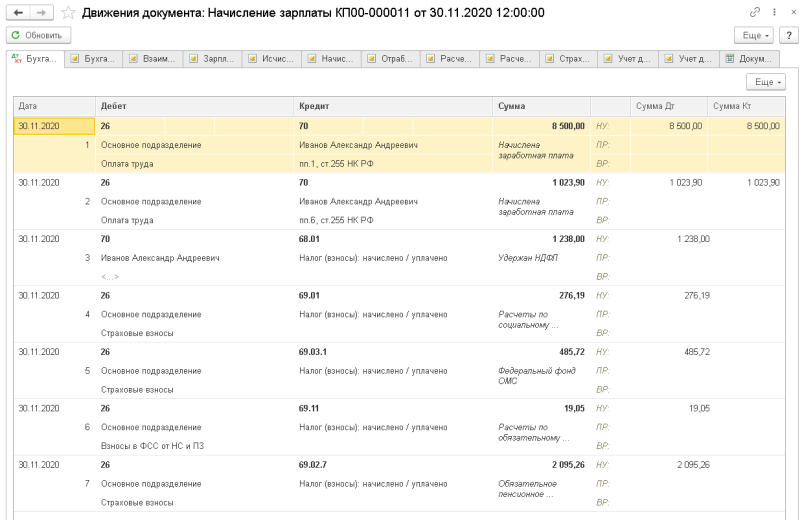

Сохраняем документ, нажимаем «Провести» и проверяем проводки.

Переходим к регистрации командировочных расходов.

Порядок и размеры возмещения этих расходов определяются коллективным договором или локальным нормативным актом.

Согласно законодательству суточные освобождаются от налогообложения, при условии если их сумма за каждый день нахождения в командировке не превышает 700 рублей.

В нашем примере размер суточных установлен в пределах нормы, а значит не облагается налогами.

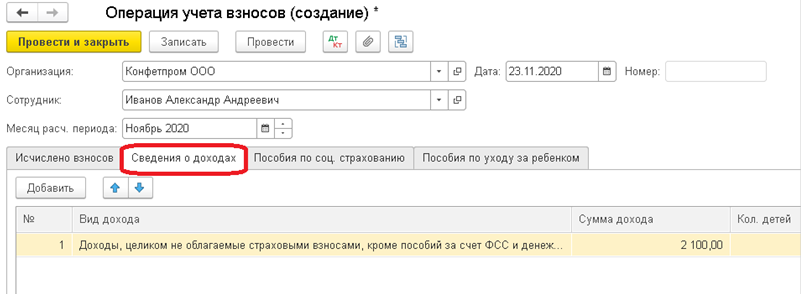

Для корректного отражения в отчетности по страховым взносам необходимо использовать документ "Операция учета взносов" в меню «Зарплата и кадры".

Указываем сотрудника, который был направлен в командировку. Далее переходим к заполнению вкладки «Сведения о доходах»:

*вид дохода - Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих;

*сумма дохода - сумму оплаты командировочных расходов в пределах норм (в нашем примере 700 руб. * 3 дня = 2100 руб.).

Статью подготовил консультант 1С компании Техно-линк.

Если у вас остались вопросы, напишите нам по email: 1c@tlink.ru или позвоните по телефону +7(343) 288-75-45